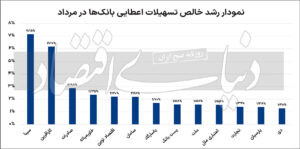

بررسی وضعیت تسهیلات اعطایی در صورتهای مالی

بر اساس اطلاعات صورتهای مالی، بانک سینا در مرداد ماه بیشترین میزان رشد ماهانه مانده تسهیلات اعطایی را تجربه کرده است. این جایگاه در سه ماه قبل از آن به بانک اقتصاد نوین اختصاص داشت. مانده تسهیلات این بانک در انتهای خرداد سال ۱۴۰۲ بهطور خالص حدود ۳هزار میلیارد تومان رشد داشته که این موضوع موجب شده مانده تسهیلات اعطایی این بانک از ۴۸هزار میلیارد تومان به حدود ۵۱هزار میلیارد تومان افزایش داشته باشد. در نتیجه رشد حدودا ۱۵/ ۷ درصدی در میزان مانده تسهیلات اعطایی این بانک دیده میشود. پس از این بانک، بانک کارآفرین در جایگاه دوم قرار دارد. مانده تسهیلات این موسسه در ابتدای مرداد حدود ۴۵ هزار میلیارد تومان گزارش شده بود که طی این ماه شاهد رشد حدودا ۹/ ۲هزار میلیارد تومانی بوده است. در نتیجه این امر مانده تسهیلات این بانک در انتهای خرداد با رشد حدودا ۱۷/ ۶ درصدی طی دوره به حدود ۹/ ۴۷هزار میلیارد تومان رسیده است.

در جایگاه سوم بیشترین میزان رشد مانده تسهیلات اعطایی، میتوان چهار بانک صادرات، خاورمیانه، اقتصاد نوین و سامان را کنار یکدیگر قرار داد؛ چراکه این چهار بانک همگی در محدوده ۲ تا ۳درصد قرار داشتند. اما برای مشخص شدن بهتر جایگاهها، بانک صادرات را میتوان در این بخش قرار داد. میزان رشد مانده تسهیلات اعطایی طی دوره یکماهه مرداد این بانک، حدود ۸/ ۲درصد بوده است. این بانک در ابتدای دوره بهطور خالص حدود ۱۳هزار میلیارد تومان رشد تسهیلات را در صورتهای مالی خود تجربه کرده است. بر اساس این رشد، مانده تسهیلات اعطایی این بانک از ۴۳۸ هزار میلیارد تومان در انتهای تیر سالجاری به حدود ۴۵۱هزار میلیارد تومان در انتهای مرداد ماه رسیده است. طی دوره مورد بررسی، کمترین میزان رشد مانده تسهیلات اعطایی در این ماه مربوط به بانک دی است. میزان مانده تسهیلات این بانک در انتهای تیر ماه ۲/ ۱۷هزار میلیارد تومان گزارش شده بود که در انتهای مرداد این رقم با رشد حدودا ۲/ ۱ درصدی به حدود ۷/ ۱۷هزار میلیارد تومان رسیده است.

در بحث درآمد تسهیلات اعطایی، بانکهای مورد بررسی حدودا ۳۷هزار میلیارد تومان درآمد از این بخش کسب کردهاند. بیشترین میزان درآمد تسهیلات اعطایی هم مربوط به بانک ملت با مبلغ حدودا ۱۰هزار میلیارد تومانی بوده است. پس از بانک ملت، بانک پاسارگاد با درآمد حدودا ۸/ ۶هزار میلیارد تومانی در جایگاه دوم قرار دارد. جایگاه سوم این رتبهبندی هم به بانک تجارت اختصاص دارد که درآمد ۱/ ۶هزار میلیارد تومانی از این حوزه کسب کرده است. در بحث اعطای تسهیلات، بیشترین میزان تسهیلات اعطا شده مربوط به بانک تجارت است. این بانک طی دوره تیر ماه حدود ۱۳۲هزار میلیارد تومان تسهیلات در قالبهای مختلف ارائه کرده است. پس از این بانک، بانک ملت در جایگاه دوم قرار دارد که حدود ۸۰هزار میلیارد تومان تسهیلات اعطا کرده است. جایگاه سوم هم متعلق به بانک صادرات است که حدود ۵۷هزار میلیارد تومان طی مرداد ماه ارائه کرده است.

نقش تسهیلات اعطایی در عملکرد بانکها

درآمد از محل تسهیلات اعطایی یکی از مهمترین اقلام درآمدی بانکهاست. اعطای تسهیلات و سپردهگیری از عملیاتهای اصلی بانکها در هر کشوری محسوب شده و با توجه به ضعف جدی بانکهای ایران در کسب درآمد از محل کارمزد خدمات دیگر، این قلم در ترازنامه اهمیت به مراتب بیشتری نسبت به اقلام دیگر ترازنامه پیدا میکند. درآمد تسهیلات اعطایی برای بانکها در واقع از محل همان سود تسهیلات تامین میشود، اما این آن چیزی نیست که در نهایت برای بانک باقی میماند. از آنجا که بانک منابع این تسهیلات را از محل سپردههای بانکی تامین میکند، در نتیجه باید بخشی از این سود را به سپردهگذاران اعطا کند که معمولا این سود اعطایی در صورت سود و زیان با نام هزینه سود سپردهها شناخته میشود. سود اصلی بانک از محل تسهیلات، در واقع شامل حق الوکالهای میشود که سالانه معمولا بین۳ تا ۴درصد وابسته به نوع بانک تعیین میشود.

میزان درآمدی که بانک از این محل دریافت میکند به نوعی میتواند نمایانگر عملکرد بانک در مدیریت سپردههای مشتریان باشد. البته تسهیلات تنها محلی نیست که بانک سپرده مشتریان را به آن اختصاص میدهد. سپردهگذاریها و اوراق هم بخشهای دیگر هستند که بانک سپرده مشتریان را به آن سمت حرکت میدهد. اما همواره بخش تسهیلات نسبت به دیگر بخشها یکی از ریسکیترین سرمایهگذاریهای بانک به شمار میروند. این بخش همواره با ریسک عدمبازپرداخت مشتریان مواجه است. البته این ریسک متوجه سپردهگذاران نیست، چراکه بانک موظف است تحت هر شرایطی اصل سپرده و سود آن را به سپردهگذاران بازگرداند. اما درصورتی که این نهاد نتواند بازپرداخت اقساط وامها را مدیریت کند، فشار سنگینی بر ترازنامه آن وارد شده و میتواند عملکرد بانک در بخشهای دیگر را مختل کند.

بیشتر بخوانید: